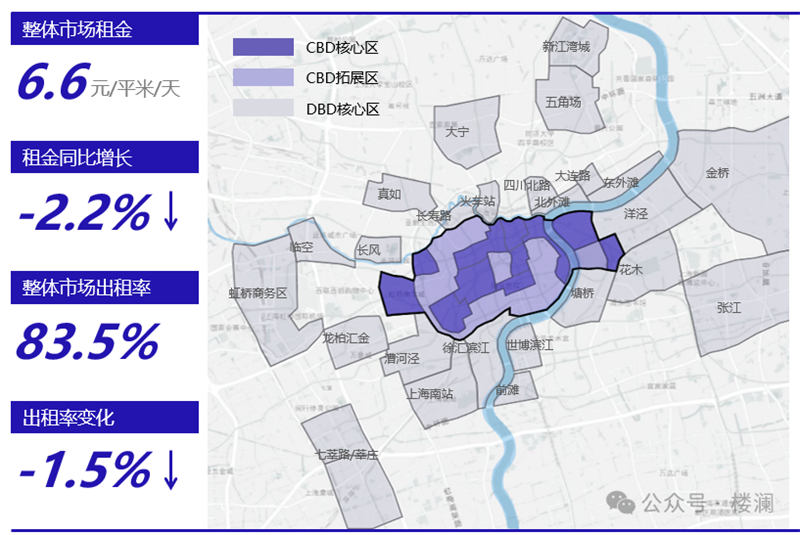

2023年上海办公市场下行压力明显。租金与出租率双双下降,CBD核心市场与DBD新兴市场的租金差继续收窄,但速度有所放缓。

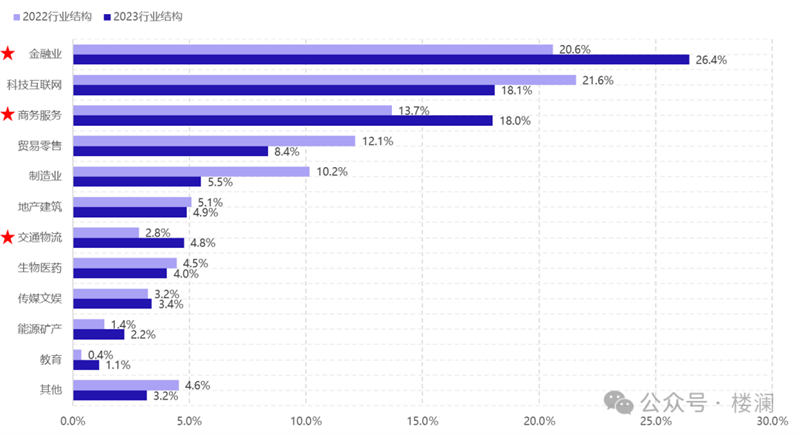

从不同行业的租户需求角度看,金融、商务服务、交通物流的行业成交占比提升,科技互联网、贸易、制造业的租赁需求占比相较2022年有所降低。

-01整体市场表现-

2023年上海办公市场出现了较为明显的租金回调,CBD核心市场与DBD新兴市场租金均重回负增长区间。

数据来源:楼澜数据库

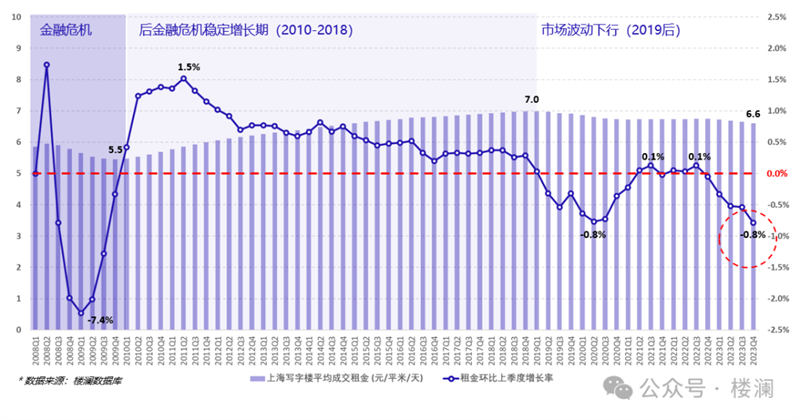

上海办公市场在08年金融危机出现租金大跌后,进入将近10年的稳定繁荣期。从2019年开始,租金开始波动调整,19-20年租金环比连续8个季度负增长,21-22年出现企稳迹象后,2023年租金再次出现快速下滑,全年下滑2.2%。

整体市场平均租金及租金环比增长

数据来源:楼澜数据库

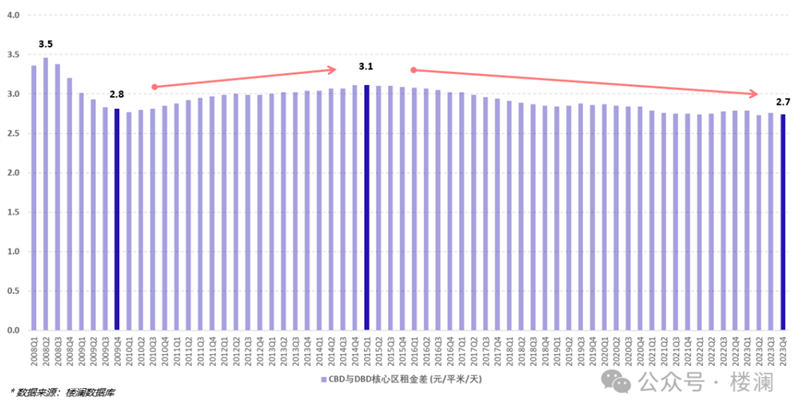

CBD核心市场与DBD新兴市场间的租金差距仍在缩小,但缩小速度放缓,市场或已接近找到CBD/DBD市场性价比的再平衡。这个过程背后的驱动因素主要是地铁与城市基础设施的铺展。随着地铁站点的逐步开通,DBD的交通可达性、生活配套逐渐提高,且DBD市场的项目更新、品质标准较好,这些都共同塑造了租户从CBD向DBD的流动趋势。

CBD核心市场与DBD新兴市场的租金差

数据来源:楼澜数据库

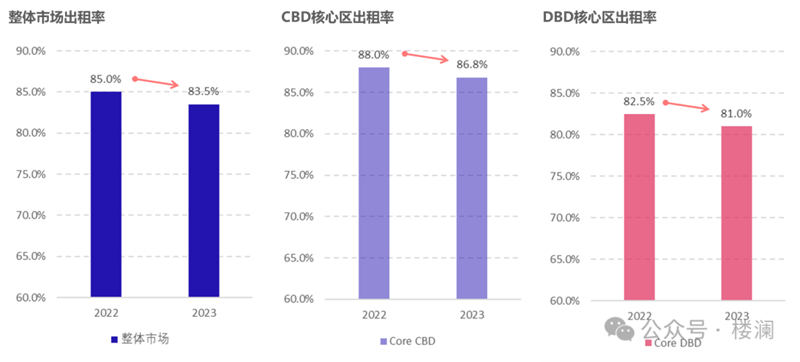

从出租率方面看,整体市场、CBD核心市场、DBD新兴市场的出租率都出现小幅下降,整体市场的出租率降低到83.5%。

Q1与Q2的出租率比较

数据来源:楼澜数据库

-02主要子市场表现-

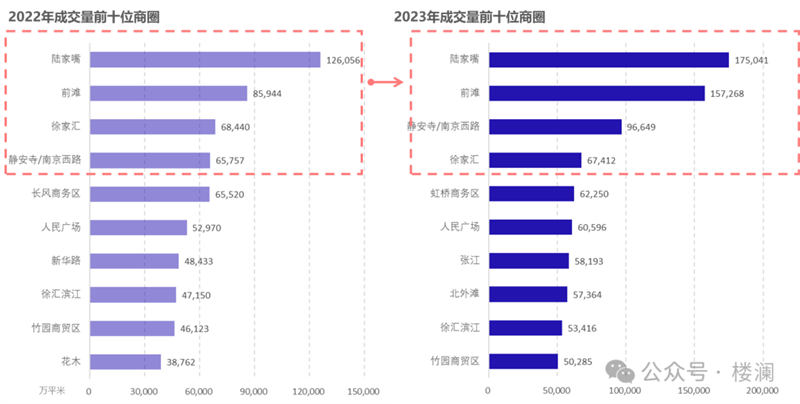

从成交量看,排名前四位的子市场在2022年和2023年均为陆家嘴、前滩、徐家汇、静安寺/南京西路,这四个市场成交最为活跃。

数据来源:楼澜数据库

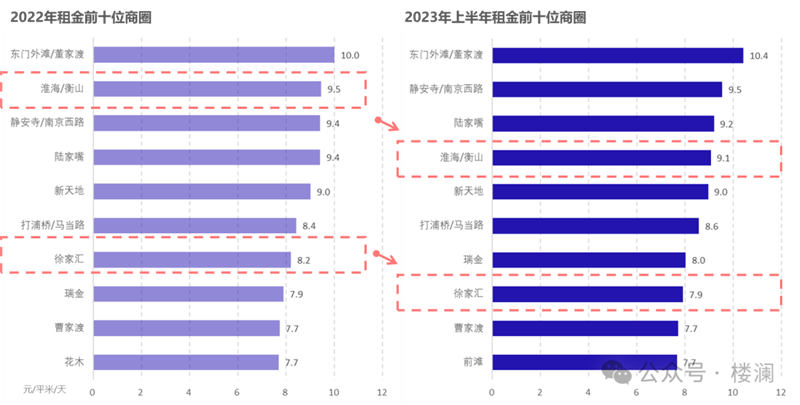

从平均租金看,徐汇区的核心板块淮海路/衡山路、徐家汇等均出现租金明显下滑,两个板块均受到徐汇滨江板块的新增供应影响。

数据来源:楼澜数据库

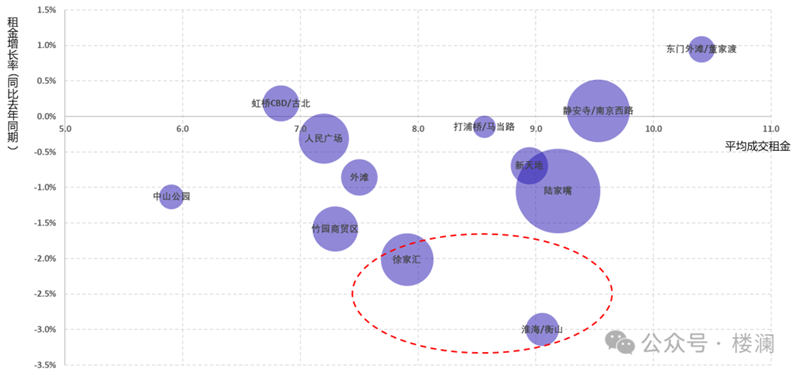

从下面的气泡图可见,主要CBD核心市场多数处于象限的下半区,即租金环比多为负增长,淮海/衡山、徐家汇的租金降幅最为明显。

CBD核心市场表现气泡图

数据来源:楼澜数据库,横轴为平均成交租金,纵轴为租金同比增长,气泡大小代表该商圈的成交量多少,气泡位置越靠近右上表明商圈表现越好

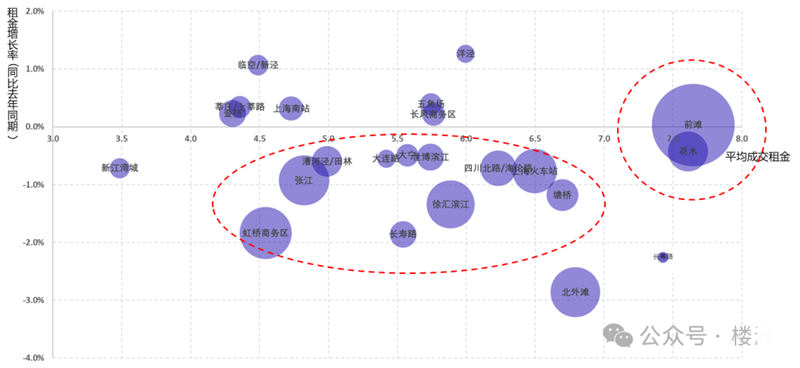

DBD新兴市场也多聚集于-2%~0%租金增长区间。前滩和花木领衔DBD新兴市场的租金。北外滩则受未来大量供应预期的影响,租金持续大幅下降。

DBD新兴市场表现气泡图

数据来源:楼澜数据库,横轴为平均成交租金,纵轴为租金同比增长,气泡大小代表该商圈的成交量多少,气泡位置越靠近右上表明商圈表现越好

-03租户动向-

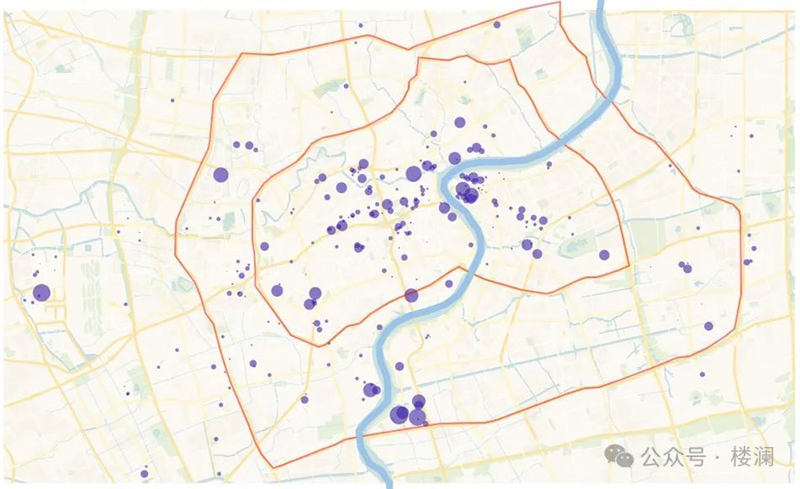

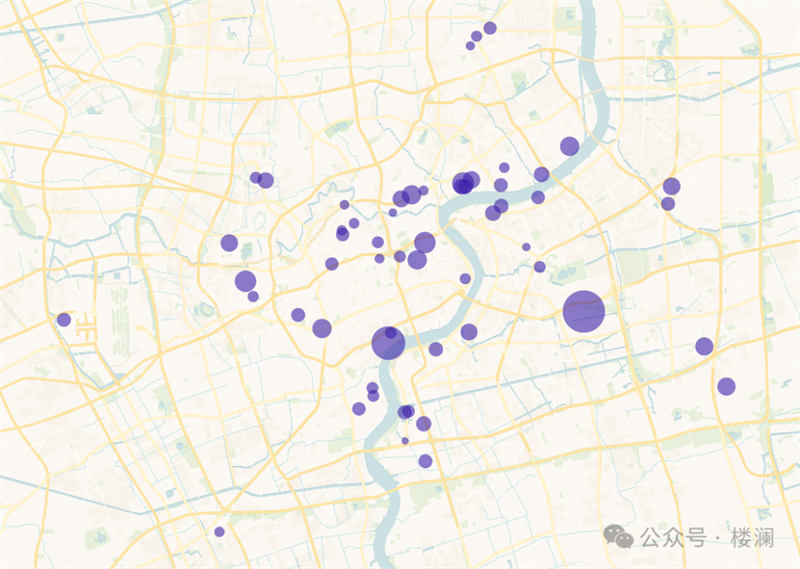

2023年上海办公租赁成交热力图

数据来源:楼澜数据库,每个气泡代表一个项目,气泡大小代表该项目成交量多少,结合气泡叠加后的深浅可直观判断各区域成交量的多少

金融、商务服务、交通物流这三个行业在2023年的租赁成交占比明显提升,显示相对更强的租赁需求,科技互联网、贸易零售、制造业则下降明显。

租户行业成交分析

数据来源:楼澜数据库

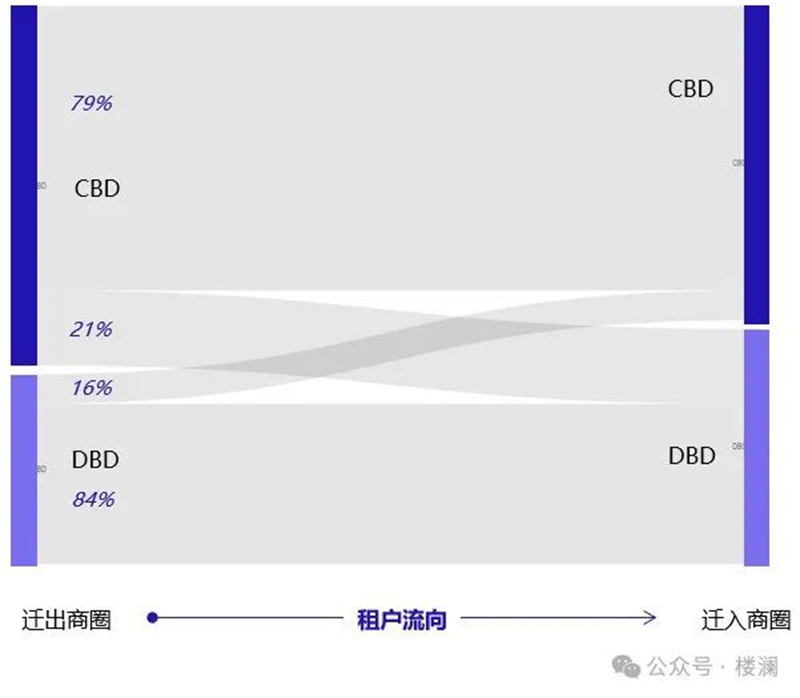

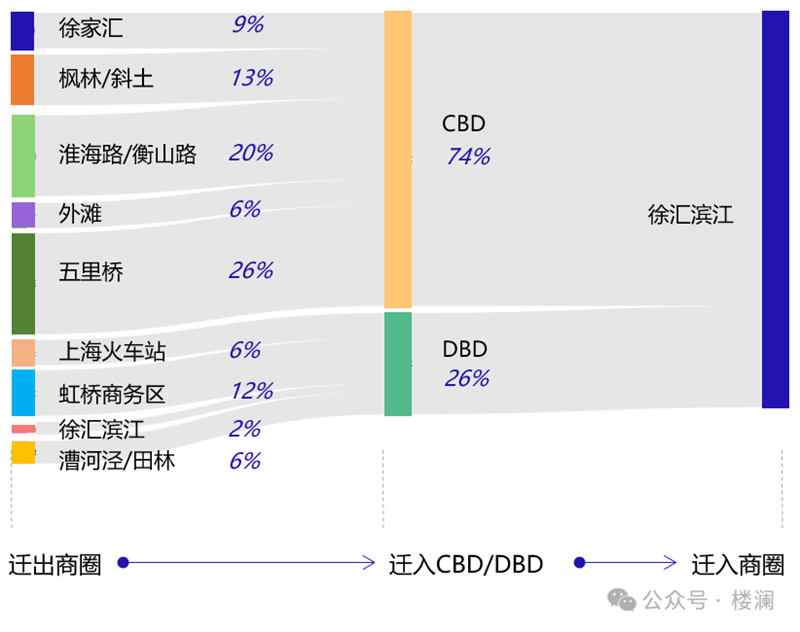

2023年租户从CBD向DBD流动的趋势仍在持续,但已大幅放缓,CBD项目流失的租户面积中有21%去向DBD新兴市场,DBD则只有16%的流失客户升级到CBD核心商圈。2022年这两个数字则分别为41%和17%。

CBD核心商圈与DBD新兴市场的租户流动分析

数据来源:楼澜数据库,分析基于成交案例统计租户流动的面积占比

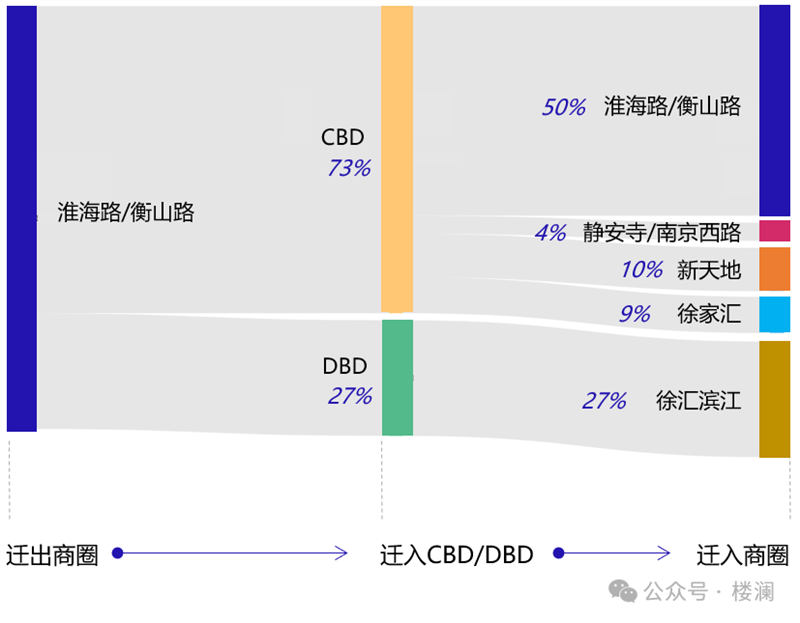

淮海路/衡山路在2023年的租金降幅为3.0%,为所有CBD核心商圈最大,从客户流失的去向看,徐汇滨江板块新增供应对淮海路/衡山路现有租户的争夺无疑是一个重要原因。这个相同故事的上一个版本,我们已经在前滩和陆家嘴身上看到过。

淮海路/衡山路板块流失客户去向分析

数据来源:楼澜数据库,分析基于成交案例统计租户流动的面积占比

除了淮海路/衡山路外,徐汇滨江的新增供应还会主要从五里桥(黄浦世博滨江)、徐家汇、枫林/斜土、虹桥商务区、漕河泾等板块争夺客户。

徐汇滨江板块客户来源分析

数据来源:楼澜数据库,分析基于成交案例统计租户流动的面积占比

-04未来供应-

未来5年主要核心区域的未来办公供应总计约700万平米,约占上海办公楼总供应量1.5亿平米的5%(平均每年1%增长)。这个总供应体量囊括了上海各个等级的办公楼总量。

如果我们统计各个大行的供应数据,上海甲级写字楼存量平均下来大致在1720万平米左右,则未来五年的新增供应将占甲级办公存量的40%(平均每年8%增长)。

主要的供应将集中在花木、徐汇滨江、北外滩、西藏北路、张江、东外滩、前滩等板块,陆家嘴、徐家汇、人民广场等传统核心市场仍将持续承压。

数据来源:楼澜数据库,每一个气泡代表一个未来供应项目,气泡大小代表供应面积大小

-04结语-

市场再度陷入租金负增长区间。装修期、免租期持续增加,平均租期下降,市场风格明显为租户主导。

租户从CBD向DBD市场流动的速度有所放缓,但趋势仍在继续,CBD与DBD市场间的租金差距持续收窄,CBD与DBD市场间寻找性价比再平衡的过程短期内仍将持续。

徐汇滨江的新增供应压力已明显传播到徐家汇、淮海/衡山等核心板块,并将在未来进一步像涟漪一样将压力扩散到与徐家汇、淮海/衡山等板块竞争的其他板块。前滩、北外滩等板块的新增供应也将持续以相似方式逐步影响整个市场。

金融、商务服务、交通物流租户成交量占比明显提升,相对更为强势。科技互联网、贸易零售、制造业租户成交占比则下滑明显。

未来五年的新增供应平均约以1%的总体办公楼存量速度和8%的甲级办公楼存量速度每年增长。新增供应集中于花木、徐汇滨江、北外滩、西藏北路等板块,楼宇较旧的核心市场将继续承压。

原文来至:楼澜研究院微信公众号

浙公网安备 33010402004002号

浙公网安备 33010402004002号